消費者在買房前會先關心市場現況,用以判斷進場時機。這時候,一些常在媒體出現的指標常會是參考的重點。但是這些指標對消費者有沒有用,答案不一定是正面的。

最近內政部公布了今年第一季的房價所得比。它是用住宅總價(中位數)除以家戶年可支配所得(中位數),即倍數愈高,則房價的負擔能力愈低。統計中顯示,全國房價所得比8.46倍,比前季下降,而全國最高的前兩名北市與新北市也較一年前的高峰下降了。報告中推斷,買房最痛苦的時間點已經過去。

房價所得比不是好工具,描述現象≠解釋現象

但是對想買房的你我來說,房價所得比不是好用的指標。

首先,房價所得比的標準在哪裡?到底多少算是超標?不同地區或是不同國家的房價所得比拿來比較,意義其實不大。這就好像股票的本益比,不同類股、不同公司,市場會給予不同評價,房地產市場也一樣。

某些地區地廣人稀,某些地區地狹人稠,若直接引用國外情況——合理的房價所得比是3~6倍——直接套在台灣現況上,會發現台北市的房價所得比從來沒低於6倍。

其次,最重要的一點,對於房價評估來說,這是個值得參考的工具嗎?

上圖是台北、新北桃園三區的房價所得比走勢。台北市從2006年第一季,新北市和桃園則從2009年第一季,房價所得比開始大幅攀升。從現在回頭看,這個時候都是房價的起漲點,但指標卻顯示市場過熱,不應該買房。當年若持續追蹤這項數據,以它為標竿,消費者是否敢進場呢?

所以,房價所得比只是用來描述當下的現象,對於政府來說,房價所得比反映出人民的居住權利是否被保障,若人民居住的負擔太高,可能會讓住宅消費占掉大量的社會累積財富,壓抑其他消費需求。但是,對於想進房地產市場的消費者,參考價值有限。消費者現在面對資訊大爆炸的時代,只是「知道」消息並沒有「幫助」,想要好用的指標應該還是要回歸自己的需求。

五原則找出市場趨勢的好指標

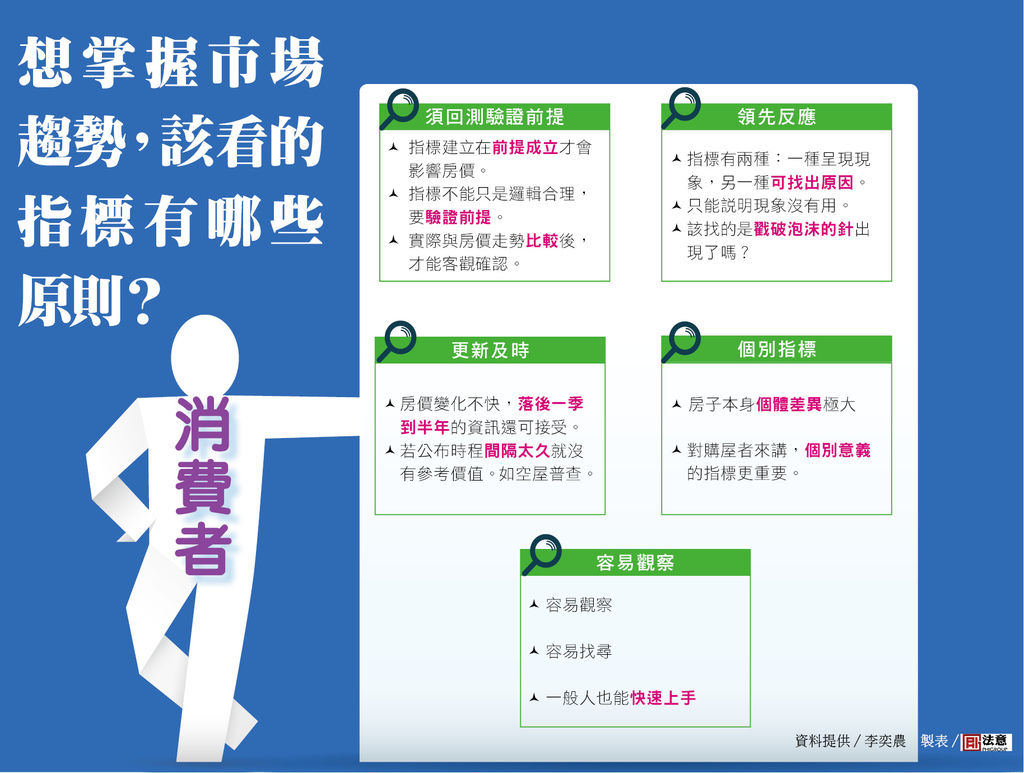

比較適合一般消費者拿來觀察房市的指標,應該至少要符合幾個原則:

基於這幾個原則,總經部份我會推薦以下幾個指標,比較有參考價值:

‧ 政府的貨幣政策:利率、貸款成數的調整,會影響一到兩年後的房市。(請參考前文:一路降息,房價往哪去?)

‧ 股市:股市和房市有連動性,股市大漲,房市通常也不會差;美、日等國的房市泡沫破裂,股市暴跌都是前奏曲。

‧ 房屋持有或交易成本(稅制):對大眾心理的影響會持續發酵,政府想做多(例如降土增稅、遺產稅),對未來可樂觀;政府想做空(增加房屋稅、空屋稅……)等,對後市就要保守。

想要掌握房地產未來趨勢,重點應該是如何化繁為簡,去除不重要的指標或消息,才能找出真正對你我買賣房屋有幫助的參考依據。

【作者簡介】李奕農

師大附中、政治大學地政系、台北大學地政所畢業。專攻房地產市場研究。

•樂居科技股份有限公司創辦人

•歷任信義房屋專案經理、副店長;遠雄房地產研展室科長、集團教育訓練講師

留言列表

留言列表