公司績效

查理和我相信那些受託管理他人資金的管理者應該在開始管理時就建立績效目標。缺乏這樣的標準,管理層就有可能在射出績效之箭後,再將箭頭落地的地方描成靶心。但在波克夏,我們很久以前就告訴你們,我們的工作是增加每股的內在價值,且增速比同期SP500指數的增幅(包含股息)還大。在一些年份中,我們成功了,而一些年份則沒有達到。但是,如果我們不能夠長期中達到這個目標,那麼我們就等於沒有為投資者做事,因為他們自己就可以藉由購買指數基金達到相同甚至更好的獲利結果。當然,計算內在價值是一個挑戰。如果你分別問查理和我,你將得到兩個不同的答案。精確(計算內在價值)是不可能。

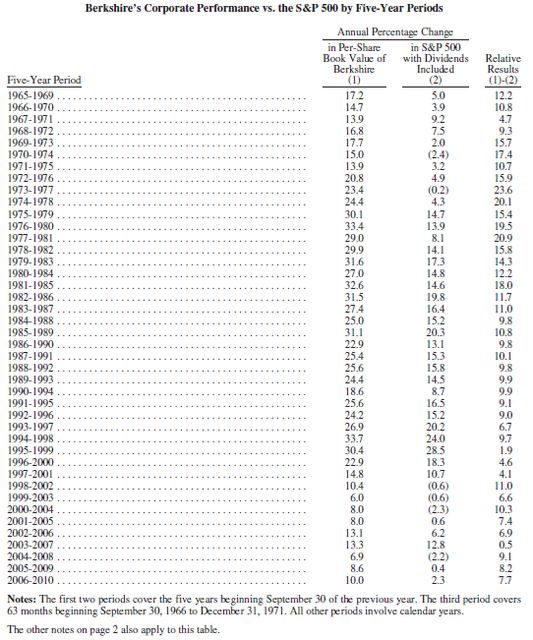

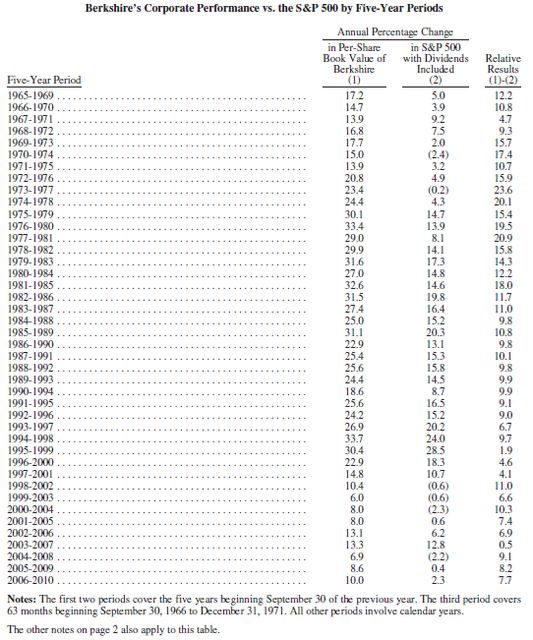

為了減少主觀因素,因此當我們評量績效時,我們使用了一個會低估內在價值的替代性指標:帳面價值。當然,我們的一些業務,其價值遠遠高於現有的帳面價值。(在這篇報告稍後的內容,我們將舉一些實例。)但由於這一溢價每年的變動都不大,用帳面價值來追蹤評量我們所做工作來說,是一個合理的指標。第二頁的表格展示了我們過去46年與S&P指數相比的績效,在過去表現非常好,但現在僅是差強人意。我們想要強調,過去那種高速增長的年代,已經一去不復返了。我們現在擁有的巨額資本消除了獲得特別優秀績效的可能性。但是我們將努力取得優於平均水準的報酬,我們也認為如果投資者按照這一標準來衡量我們績效相當公平。

應該注意的是,每年的數字,既不能太過輕忽也不能太過看重。地球圍繞太陽轉動的速度,與投資理念或操作決策獲得報酬的時間並不同步。例如在GEICO,去年我們滿腔熱血地花費9億美元向投保人做廣告,這並不會帶來立即的效果。如果我們能夠更有效地花費這一數字的兩倍,我們也同樣會這樣做,儘管這樣對於短期績效會有更大的影響。在我們鐵路及公用事業營運上的許多大額投資也同樣著眼於長期受益。為了提供一些觀察長期績效的資訊,我們在另頁上按照五年的時間重新編排了第二頁上的年度資料。總的來說,共有42個五年期,它們會給你提供一個有趣的故事。在比較的基礎上,我們最好的年份在1980年代的早期結束了。但是市場的黃金時代,出現在隨後的17年中,儘管相對於市場而言,我們的優勢在縮小,但波克夏在這些年中達到持續地絕對報酬。

1999年之後,市場陷入停滯(或許你已經注意到了?)同時,相對於S&P的令人滿意的績效表現,波克夏只獲得了適當的絕對報酬。

展望未來,我們希望能夠有超越S&P幾個百分點的績效——儘管要達到這樣的結果顯然不是一件確定的事。如果我們成功達到,我們將在股票市場的較差年份獲得相對好的績效,在市場的較好年份則需忍受相對較差的績效。

內在價值:現在與未來

雖然波克夏公司的內在價值無法精確計算,但是它(內在價值)三個關鍵支柱中的兩個是可以衡量的。當我們在估計波克夏的價值時,查理和我相當依賴這些測量工具。

第一個部份的價值,是我們的投資:股票、債券和約當現金。

保險浮存金 - 在我們的保險營運暫時擁有的金錢,不屬於我們的 – 提供投資660億美元。只要保險承保部分損益兩平的話,這個浮存金是“沒有成本”的,這意味著我們收到的保費等於我們承擔的損失和費用。

當然,承保的結果是變動的,總是不正常的利潤和虧損之間擺盪。雖然在我們的整個歷史當中,我們已經有相當程度的獲利,而我也希望在未來我們也能平均損益兩平或更好。 如果我們做到這一點,我們所有的投資 – 藉由這些浮存金和保留盈餘所提供的資金 - 可以被視為波克夏股東價值的一個元素。

波克夏的第二個價值組成是來自那些除了投資和保險承保的獲利。 這些收益來自我們的68家非保險的其他公司,逐項列在第106頁。 在波克夏早期,我們將重點放在投資方面。但是在過去的二十年裡,我們越來越多地強調了那些來自非保險業務發展的的盈餘部份,這種做法將繼續下去。

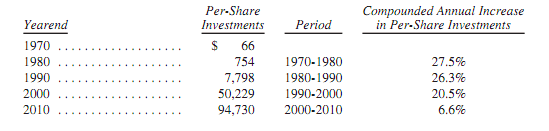

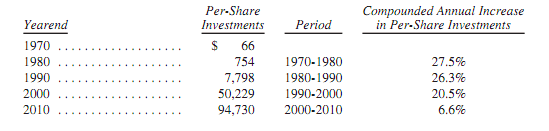

下面的表格展現了這樣的轉變。第一個表格,我們呈現了自1970年以來每十年間每股投資的淨值成長,1970年之後三年,我們開始了保險業務。我們排除了那些投資適用於少數股東權益。

雖然在過去長達四十年間,我們每股投資的年複合成長是健康的19.9%,但當我們聚焦使用資金進行收購企業後,我們的增長率已大幅放緩。

這轉變的結果也顯示在接下來的表格,再一次以每股為基礎顯現出我們非保險業務的盈餘是如何增加,一樣排除那些少數股東權益的部份。

四十多年來,我們稅前的複合年度收益,非保險部份每股盈餘為 21.0%。 在同一期間,波克夏的股價每年以22.1%的速度成長。 長期來看,你可以預期我們的股價波動大致上與 Berkshire的投資和收益同步。 市場價格和內在價值往往遵循非常不同的路徑 - 有時需要相當長的期間 - 但最終他們會相符。

還有第三點,較主觀,這個用來計算內在價值的元素,可以是正面或負面的:它的成效與保留盈餘被運用後在未來的成效如何。就像其他許多企業一樣, 只要我們在未來十年內能保持損益兩平甚至超過我們所提供的資本,我們就可能持續維持盈餘。有些公司能將這些保留盈餘一元變成為五十美分,還有些公司可以讓它變成為兩美元。

為了達到能合理估計公司內在價值,對我們來說,”有了錢,他們將會做什麼”的這個因素必須總是跟”我們現在擁有什麼”'來一起進行評估,這是因為當管理階層將外部投資者獲得的盈餘再投資,外部投資者總是只能眼巴巴地等待。

如果CEO可以被預料能將這工作做好,公司當前的價值將被增加,有前景值得被投資;如果CEO的聰明才智或動機被人質疑,那麼今天的價值必須要打折扣。這差別的結果是巨大的。當時一美元價值在60年代末期的Sears Roebucks(sears百貨)的或Montgomery Ward(實體商店)的CEO們的手上,其命運遠遠不同於這一美元託付給Sam Walton(walt-mart百貨)。

查理和我相信那些受託管理他人資金的管理者應該在開始管理時就建立績效目標。缺乏這樣的標準,管理層就有可能在射出績效之箭後,再將箭頭落地的地方描成靶心。但在波克夏,我們很久以前就告訴你們,我們的工作是增加每股的內在價值,且增速比同期SP500指數的增幅(包含股息)還大。在一些年份中,我們成功了,而一些年份則沒有達到。但是,如果我們不能夠長期中達到這個目標,那麼我們就等於沒有為投資者做事,因為他們自己就可以藉由購買指數基金達到相同甚至更好的獲利結果。當然,計算內在價值是一個挑戰。如果你分別問查理和我,你將得到兩個不同的答案。精確(計算內在價值)是不可能。

為了減少主觀因素,因此當我們評量績效時,我們使用了一個會低估內在價值的替代性指標:帳面價值。當然,我們的一些業務,其價值遠遠高於現有的帳面價值。(在這篇報告稍後的內容,我們將舉一些實例。)但由於這一溢價每年的變動都不大,用帳面價值來追蹤評量我們所做工作來說,是一個合理的指標。第二頁的表格展示了我們過去46年與S&P指數相比的績效,在過去表現非常好,但現在僅是差強人意。我們想要強調,過去那種高速增長的年代,已經一去不復返了。我們現在擁有的巨額資本消除了獲得特別優秀績效的可能性。但是我們將努力取得優於平均水準的報酬,我們也認為如果投資者按照這一標準來衡量我們績效相當公平。

應該注意的是,每年的數字,既不能太過輕忽也不能太過看重。地球圍繞太陽轉動的速度,與投資理念或操作決策獲得報酬的時間並不同步。例如在GEICO,去年我們滿腔熱血地花費9億美元向投保人做廣告,這並不會帶來立即的效果。如果我們能夠更有效地花費這一數字的兩倍,我們也同樣會這樣做,儘管這樣對於短期績效會有更大的影響。在我們鐵路及公用事業營運上的許多大額投資也同樣著眼於長期受益。為了提供一些觀察長期績效的資訊,我們在另頁上按照五年的時間重新編排了第二頁上的年度資料。總的來說,共有42個五年期,它們會給你提供一個有趣的故事。在比較的基礎上,我們最好的年份在1980年代的早期結束了。但是市場的黃金時代,出現在隨後的17年中,儘管相對於市場而言,我們的優勢在縮小,但波克夏在這些年中達到持續地絕對報酬。

1999年之後,市場陷入停滯(或許你已經注意到了?)同時,相對於S&P的令人滿意的績效表現,波克夏只獲得了適當的絕對報酬。

展望未來,我們希望能夠有超越S&P幾個百分點的績效——儘管要達到這樣的結果顯然不是一件確定的事。如果我們成功達到,我們將在股票市場的較差年份獲得相對好的績效,在市場的較好年份則需忍受相對較差的績效。

內在價值:現在與未來

雖然波克夏公司的內在價值無法精確計算,但是它(內在價值)三個關鍵支柱中的兩個是可以衡量的。當我們在估計波克夏的價值時,查理和我相當依賴這些測量工具。

第一個部份的價值,是我們的投資:股票、債券和約當現金。

保險浮存金 - 在我們的保險營運暫時擁有的金錢,不屬於我們的 – 提供投資660億美元。只要保險承保部分損益兩平的話,這個浮存金是“沒有成本”的,這意味著我們收到的保費等於我們承擔的損失和費用。

當然,承保的結果是變動的,總是不正常的利潤和虧損之間擺盪。雖然在我們的整個歷史當中,我們已經有相當程度的獲利,而我也希望在未來我們也能平均損益兩平或更好。 如果我們做到這一點,我們所有的投資 – 藉由這些浮存金和保留盈餘所提供的資金 - 可以被視為波克夏股東價值的一個元素。

波克夏的第二個價值組成是來自那些除了投資和保險承保的獲利。 這些收益來自我們的68家非保險的其他公司,逐項列在第106頁。 在波克夏早期,我們將重點放在投資方面。但是在過去的二十年裡,我們越來越多地強調了那些來自非保險業務發展的的盈餘部份,這種做法將繼續下去。

下面的表格展現了這樣的轉變。第一個表格,我們呈現了自1970年以來每十年間每股投資的淨值成長,1970年之後三年,我們開始了保險業務。我們排除了那些投資適用於少數股東權益。

雖然在過去長達四十年間,我們每股投資的年複合成長是健康的19.9%,但當我們聚焦使用資金進行收購企業後,我們的增長率已大幅放緩。

這轉變的結果也顯示在接下來的表格,再一次以每股為基礎顯現出我們非保險業務的盈餘是如何增加,一樣排除那些少數股東權益的部份。

四十多年來,我們稅前的複合年度收益,非保險部份每股盈餘為 21.0%。 在同一期間,波克夏的股價每年以22.1%的速度成長。 長期來看,你可以預期我們的股價波動大致上與 Berkshire的投資和收益同步。 市場價格和內在價值往往遵循非常不同的路徑 - 有時需要相當長的期間 - 但最終他們會相符。

還有第三點,較主觀,這個用來計算內在價值的元素,可以是正面或負面的:它的成效與保留盈餘被運用後在未來的成效如何。就像其他許多企業一樣, 只要我們在未來十年內能保持損益兩平甚至超過我們所提供的資本,我們就可能持續維持盈餘。有些公司能將這些保留盈餘一元變成為五十美分,還有些公司可以讓它變成為兩美元。

為了達到能合理估計公司內在價值,對我們來說,”有了錢,他們將會做什麼”的這個因素必須總是跟”我們現在擁有什麼”'來一起進行評估,這是因為當管理階層將外部投資者獲得的盈餘再投資,外部投資者總是只能眼巴巴地等待。

如果CEO可以被預料能將這工作做好,公司當前的價值將被增加,有前景值得被投資;如果CEO的聰明才智或動機被人質疑,那麼今天的價值必須要打折扣。這差別的結果是巨大的。當時一美元價值在60年代末期的Sears Roebucks(sears百貨)的或Montgomery Ward(實體商店)的CEO們的手上,其命運遠遠不同於這一美元託付給Sam Walton(walt-mart百貨)。

文章標籤

全站熱搜