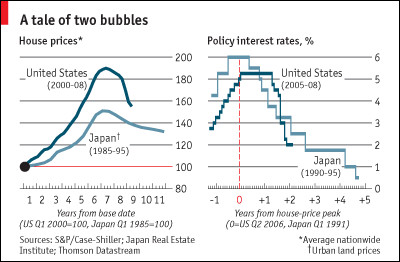

美國會步上1990時期日本停滯性通膨的後塵嗎? Aug. 21st, 2008 From The Economics print edition 由於現在美國經濟受到房價大幅下滑及信用緊縮的影響,有些人開始擔心美國是否會像1990年代的日本一樣,在經濟泡沫後經歷了十年之久的停滯性通膨。當時日本的資產泡沫化情況跟現在美國面臨的情況很像:除了通膨的影響外,最主要的就是資產價值的影響。許多人都會假設資產的價格不可能是全國性的下滑,因此一旦資產價格開始全國性的下跌時,貸方便開始付不出房貸,而銀行便開始削減借款。這也是為什麼日本在近十年來的平均經濟成長都低於1%。 一、資產價格/ 房價(見下圖左):美國房市情況不會比當時日本房市情況樂觀。 美國在2000到2006年間全國房價上漲了90%,在房價觸頂後目前已經下滑了20%,但許多專家認為近期會再下滑10%或更多。日本在1985到1991年間全國房價上漲了51%,但房價上漲幅度較大的則主要集中在大城市(全國性的房價上漲對於經濟的衝擊較大)。在房價觸頂後下滑了40%後穩定。 二、商品價格(Price of commercial property) 在同樣期間內,美國平均物價上漲90%,而當時日本則上漲80%。此外,日本在經歷資產泡沫化的前一年正面臨股市泡沫化,雖然股市泡沫化對日本銀行衝擊很大,但對於老百姓所造成的影響較小,畢竟當時只有30%的人民持有股票。相對之下,美國有超過一半的人口持有股票,因此一旦股市出現危機,對人民所造成的衝擊也會比當年日本情況嚴重。 三、政府因應政策:相同之處是美國及日本都即時調降利率及採取擴張性財務政策。 調降利率方面,日本在房價開始出現下滑不久後便開始調降利率:在1991到1993間重貼現率由6%調降至1.75%(見上圖右)。美國在房價下滑後的兩年間,利率由5.25%下降至2%。 財務政策方面,美國與當時日本採取擴張性財務政策的結果皆使得GDP成長。(日本在1992-1993間GDP成長1.8%,與美國今年年GDP成長率相近。)

----------------------------------------------------------------------------------

重點來了,美國會步上日本的後塵嗎? 許多人都認為美國經濟情況跟當時的日本還是有差異,所以不會像日本一樣經歷這麼久的停滯性通膨,但是,作者卻覺得這些差異性都被過度誇大,因此對於目前的美國經濟情況不能大意。作者提出幾點觀點來比較現在美國經濟及當時的日本經濟情況。

比較到現在,美國經濟情況並不比當年的日本好到哪裡去,但最大的差別在於,日本在1995年時開始出現通貨緊縮現象,也因此造成實質利率上升,以及貸方的實質負擔增加。另外,日本政府在1997年時更做出了一項錯誤的決策:日本政府為了削減之前的財務赤字而課徵較高的消費稅。加上當時的利率已經接近0%,政府除了後來有印多一點鈔票外,實際上已經不太能夠刺激消費。

反觀美國,其高於5%的通貨膨脹率對美國經濟而言反倒是一個優點。如此一來,負的實質利率加上約5%的通貨膨脹率會將房價下滑幅度縮小並將房價拉回其應有的價格。

但美國還須面臨另一項問題:人民儲蓄率。當日本在1991年泡沫化時,其人民的儲蓄率約為15%,到了2001年時其人民儲蓄率降至5%,同時消費支出增加。然而,以美國目前接近0%的儲蓄率而言,已經沒有空間可以增加人民的消費支出了。

The perils of procrastination

有學者認為美國不會步上日本後塵,因為相較之下,美國的相關法規、銀行體系及金融市場都比日本透明化許多,因此當美國的銀行或信貸公司發現虧損時,他們會及早認列損失並開始補救,不會像當時的日本政府跟銀行拖延了較久的時間才開始補救。有學者更認為,除非改變日本銀行體系,否則寬鬆的貨幣及財務政策都無法挽救日本經濟。另外,由於美國的信貸衍生性金融商品是遍佈到全球的,因此這次次貸對美國所造成的影響有稍被分散至其他國家。此外,美元最近走弱的結果也使得美國出口增加,經濟得以獲得支撐。反之,當時的日圓在經濟泡沫後迅速貶值,抑制了出口,再加上日本政府錯誤政策使得內需緊縮,才會造成日本經濟衰退持續這麼多年。

結論:雖然許多學者認為美國不會像日本一樣形成停滯性通膨,但作者認為美國次貸風暴仍未結束,政府仍要謹慎面對現在的經濟情況,從日本過去的經驗中記取教訓。

英文原文: http://www.economist.com/finance/displaystory.cfm?story_id=11964819