close

圖from經濟日報

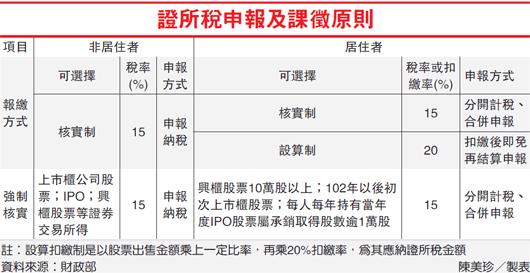

證所稅明年就要上路,近期讀者應該都會收到券商發給我們的通知信,信件主旨就是要投資人選擇證所稅的課稅方式。

投資人須在今年(民國101年)11月16日至12 月15日前,向其所屬證券商申請選定課稅方式。

但是,證所稅究竟要怎麼選?我們還是先來了解一下制度。以下以本國的個人為主軸。

首先,依據時間來看:

1.2013~2014年(民國102~103年):設算課稅和核實課稅,投資人自行選擇其中一種,採用兩種制度進行

2.2015年後(民國105年後):全面採取核實課稅。

2013~2014年制度介紹

設算課稅

之前會聽到8500可能成為未來的壓力的傳聞,就是緣來於此制度。

這個制度就是台股指數漲到8500以上前,都不需繳納證券交易所得稅。

若是指數漲超過8500後,又會依據不同的範圍,計算所需課徵的金額

交易所得計算

1.8500~9499.99點:賣出金額* 0.2‰

2.9500~10499.99點:賣出金額*0.4‰

3.10500以上點:賣出金額*0.6‰

設算所得的指數標準是以「賣出前一日」的台股收盤指數為準,也就是說賣出前一日的台股指數在8500以上,賣出當天就要課徵證券交易所得稅。

例如:小秘書於1月3日賣出台積電一張,若是1月2日大盤收盤在8500點以上,小秘書就要繳證所稅。

課稅稅率:20%,將前面的交易所得乘上20%的稅率,就是投資人該繳納的稅。

計算舉例:小秘書賣出十張100元的台積電一張,所以交易所得為:1,000,000*0.2‰(假設前一交易日大盤為8600點)=200元

200*20%=40元。(稅金)

不論賺錢賠錢都是要被課這40元的稅

稅金會在小秘書賣出時,由券商直接扣除稅款。

核實課稅

大部分券商會幫我們選擇8500點以上才要課稅的版本,但是若碰到核實課稅的範圍,就會轉成核實課稅制,請看以下:

要課徵的範圍:

1. 未上市(櫃)股票

2. 興櫃股票:當年度出售數量10萬股以上者

3. 上市、上櫃股票:初次上市、上櫃前取得之股票,於上市、上櫃以後出售者。

但排除下列情形:

(1)屬101年12月31日以前初次上市、上櫃之股票

(2)屬承銷取得各該初次上市、上櫃公司股票數量在1萬股以下

4. 非中華民國境內居住之個人

交易所得計算:所得=出售收入-原始取得成本(成本採加權平均法)-必要費用

必要費用指的是:證券交易稅、手續費,融資券利息費用等。

課稅稅率:15%

若是投資人一開始是選擇此制度,就是出售任何的上市櫃、興櫃股票都要課徵15%的證所稅。

假設小秘書買台積電,分別於不同時間以4張60元,3張70元,2張80元,1張90元的價格買入。

加權成本計算:(4*60+3*70+2*80+1*90)*1000股/10張=70,000元/每張

未來小秘書以100元的價位出售10張時,交易所得計算如下:

1,000,000-700,000-1000(假設的必用費用為買賣台積電花費的所有相關成本)=299,000

應繳納的稅299,000*15%=44,850

由於小秘書不會只買賣台積電一檔股票,所以核實課稅會根據不同的股票去進行計算。

此外,只要投資人的證券戶有一戶是採用核實課稅,則全部的帳戶就固定是核實課稅制度。

投資人若想要2014年改採別的制度(如設算→核實或核實→設算),要於2013年12月1日~12月31日期間跟所屬券商進行變更。

2015年制度介紹

2015年後,兩年的緩衝結束,要開始全面實行核實課稅制。相較於2013~2014年的制度,2015年的版本是有新增課徵條件。

核實課稅

1. 未上市(櫃)股票

2. 興櫃股票:當年度出售數量10萬股以上者

3. 上市、上櫃股票:初次上市、上櫃前取得之股票,於上市、上櫃以後出售者。

但排除下列情形:

(1)屬101年12月31日以前初次上市、上櫃之股票

(2)屬承銷取得各該初次上市、上櫃公司股票數量在1萬股以下

4.當年度賣出10億元以上(總額)

5. 非中華民國境內居住之個人

課稅稅率:15%

交易所得計算::所得=出售收入-原始取得成本(成本採加權平均法)-必要費用

→必要費用指的是:證券交易稅、手續費,融資券利息費用等。

課稅稅率:15%

相關計算同上述核實課稅制(即繳44,580該例)

核實課稅於報稅時,與綜合所得稅一起申報,不併入計算綜合所得。

除此之外,在運行證交稅制度下,仍有以下制度是投資人需知曉的:

長期持有獎勵

1.為了獎勵投資人採長期投資的方式,持股滿一年,所得的1/2為課稅基準,也就是稅率為7.5%。

2.IPO(初次公開發行)的股票,若是持有滿3年以上,所得的1/4為課稅基準,也就是稅率為3.75%。

時間的認定,採用先進先出法。

舉例來說,如果小秘書原持有台積電10張,一年之內小秘書先買了10張台積電,也賣了10張台積電,雖然仍維持10張的持股,但小秘書還是會被認定為15%(因為前面的原有持股10張,不到一年就賣掉了,賣出以最早的持股為基準)

所以若是小秘書想要得到長期持股優惠,原有的10張持股,還是要放一年才會有喔!

盈虧互抵

若是當年度交易股票有虧錢,可否拿來抵稅?答案是可以。但是僅限當年度,不能2013年有虧損,拿來2014年報稅時扣除,這可是行不通的。

此外,要注意得是,盈虧互抵僅是用於核實課稅,設算課稅不得使用。

舉例來說,當年度小秘書賣出台積電、中鋼,分別獲利500元,及虧損200元。

在盈虧互抵下,小秘書當年度實際要繳稅的基準為300元(500-200)

看了那麼多制度介紹,簡單做個結論:

民國102~103年,投資人可以選擇設算或核實課稅制,但只要碰到要核實課稅的條件,還是得依照核實課稅的制度走。

民國104年後,投資人就全面採行核實課稅制,除了原本課稅的條件外,賣股總額10億以上才要課稅。

觀察這樣的制度,只要前兩年在8500以下,幾乎課不到稅,除非你有碰到核實課稅的條件。民國104年後,10億這個門檻,很明顯是要打中實戶到大戶,散戶們(除非實力雄厚),不然也是課不到證所稅。

PS.以上的說明,以基本的介紹為主,有問題的讀者,歡迎留言提問。目前這是最新版的證券交易所得稅相關解說,若偉大的政府再修法,我們也會更新成最新的資訊來提供給大家做參考。

全站熱搜

留言列表

留言列表